资源为那些寻求理解经济学。关于英国和全球经济的文章,电子书,博客文章和最新发展。

部分

bob移动端|专业术语|bob app官方下载 |宏观经济学|最近的文章

电子书流行的修订

-

经济修订指南£7.95

经济修订指南£7.95 -

a - level经济学论文£8.00

a - level经济学论文£8.00 -

经济学考试小贴士£5.00

经济学考试小贴士£5.00 -

AS经济学修订指南£4.50

AS经济学修订指南£4.50 -

破解经济

破解经济

最新的博客文章

评论

我在你们网站上买的A-level作文对我的写作很有帮助。我也一直对您经济学博客上的文章感兴趣,它们清晰简洁,同时能够描述复杂的经济学理论应用于现实世界。”——伊恩

阅读更多评论对Economicshelp.org的产品

Tejvan Pettinger的书

bob体育竞技暗淡科学的启发指南“Wellbeck发表。

它的主题包括常见的经济谬论、中间商、循环利用、债务、金融、贸易、货币、税收以及为什么有些人变得富有而有些人却没有。阅读更多

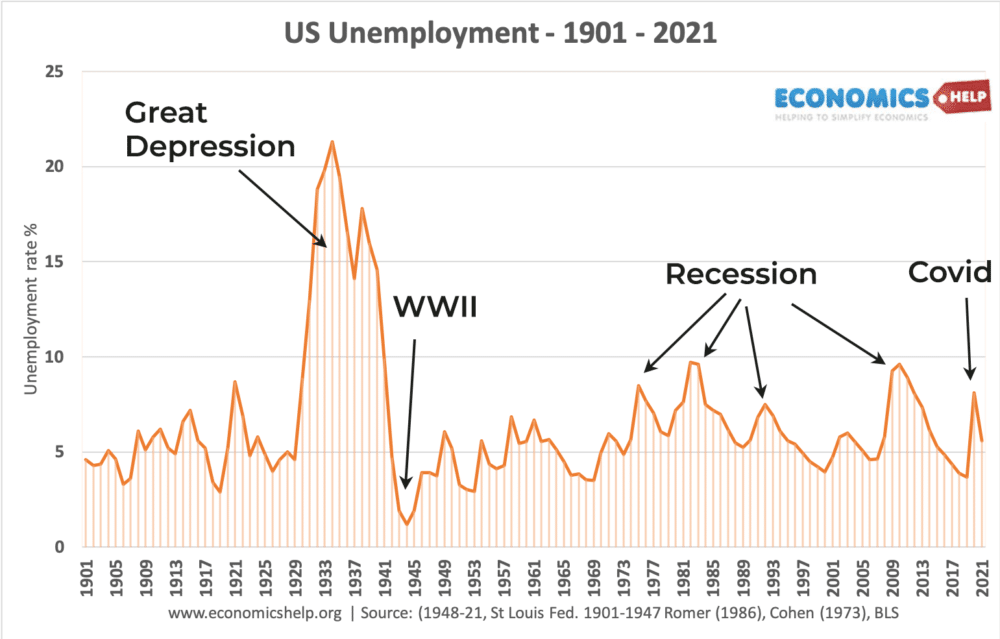

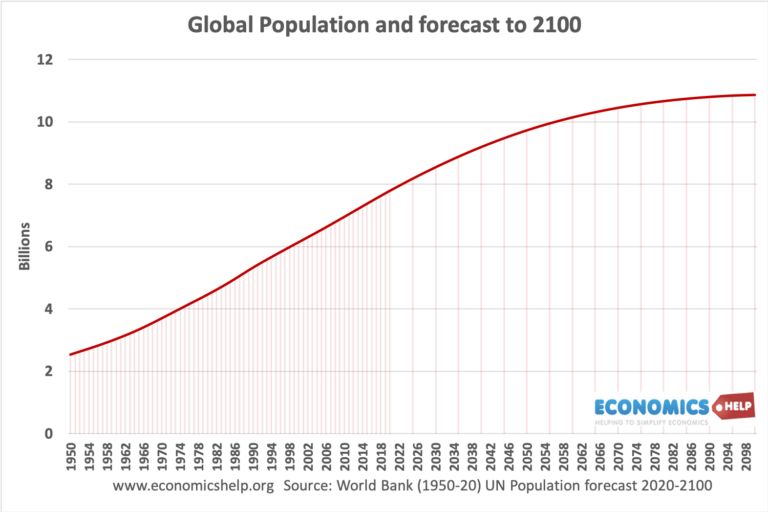

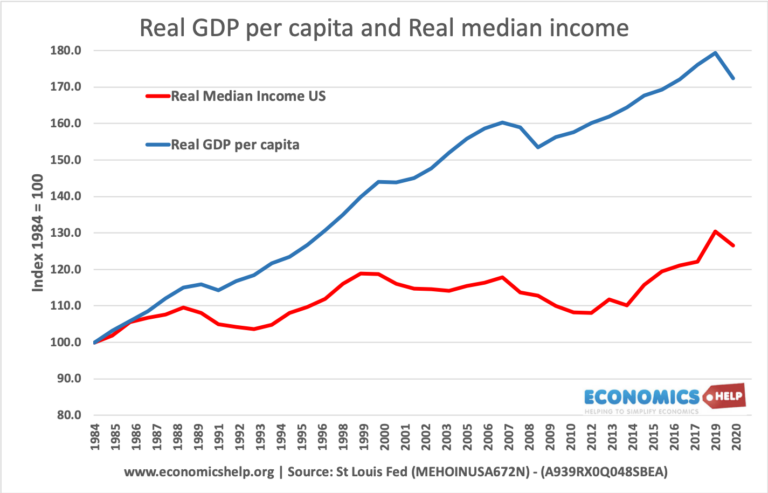

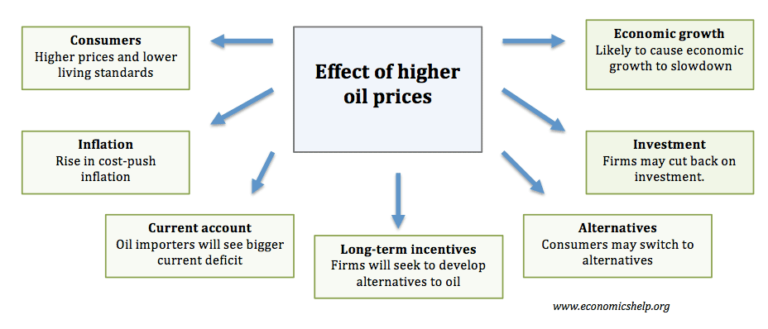

图表和统计请访问economshelp.org